Thuế Xuất Nhập Khẩu Là Gì? Cách Tính Thuế Xuất Nhập Khẩu

Nếu xác định làm nghề xuất nhập khẩu, bạn cần biết về thuế xuất nhập khẩu & cách tính thuế xuất nhập khẩu để dự trù được các chi phí về thuế. Toàn bộ các thông tin về thuế xuất nhập khẩu là gì, các loại thuế xuất nhập khẩu, các quy định về thuế xuất nhập khẩu,...đều sẽ được chia sẻ chi tiết trong bài viết dưới đây.

>>> Xem thêm: Học Ngành Xuất Nhập Khẩu Ra Làm Gì? Cơ Hội Việc Làm, Mức Lương?

1. Thuế xuất nhập khẩu là gì?

Thuế xuất, nhập khẩu là sắc thuế đánh vào hàng hoá xuất khẩu hoặc nhập khẩu trong quan hệ thương mại quốc tế.

Ví dụ về thuế xuất nhập khẩu; Công ty X có nhập khẩu 500 cây thuốc lá Cigar La Habana của Cuba theo giá CIF là 100 USD/cây, thuế nhập khẩu về Việt Nam với mặt hàng thuốc lá là 40%.

2. Thông tư về thuế xuất nhập khẩu mới nhất

Có rất nhiều quy định về thuế xuất nhập khẩu trong các thông tư, nghị định,...bạn đọc có thể tham khảo về Thông tư 06/2021/TT-BTC về hướng dẫn thi hành một số điều của luật quản lý thuế ngày 13 tháng 06 năm 2019 về quản lý thuế đối với hàng hóa xuất khẩu, nhập khẩu.

Đây là thông tư quan trọng quy định các vấn đề liên quan đến thuế xuất nhập khẩu gần gũi nhất với người làm nghề.

Thông tư 06/2021/TT-BTC về thuế xuất nhập khẩu bao gồm các nội dung: Tờ khai hải quan; đồng tiền khai thuế, nộp thuế bằng ngoại tệ tự do chuyển đổi; hồ sơ, thủ tục về giao dịch điện tử trong lĩnh vực thuế;

Thông tư cũng quy định về quản lý rủi ro trong quản lý thuế; khai thuế, nộp thuế đối với hoạt động kinh doanh thương mại điện tử; thời hạn nộp thuế đối với hàng hóa xuất khẩu, nhập khẩu; thời hạn chuyển tiền vào ngân sách nhà nước; thủ tục xử lý đối với việc chậm nộp tiền thuế; thẩm quyền, thủ tục xử lý tiền thuế, tiền chậm nộp, tiền phạt nộp thừa; hồ sơ gia hạn nộp thuế; trình tự, thủ tục hoàn thuế;

Đồng thời, quy định rõ về thủ tục không thu thuế đối với trường hợp không phải nộp thuế xuất khẩu, thuế nhập khẩu; hồ sơ miễn thuế, giảm thuế; hồ sơ xóa nợ tiền thuế, tiền chậm nộp, tiền phạt; xây dựng, thu thập, xử lý, quản lý hệ thống thông tin người nộp thuế; mẫu biểu thanh tra, kiểm tra thuế, trình tự, thủ tục, hồ sơ kiểm tra thuế; nộp dần tiền thuế nợ; hướng dẫn thi hành khoản 4 Điều 7, khoản 4 Điều 8, Điều 39 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết thi hành một số điều của Luật Quản lý thuế, bao gồm các nội dung: Mẫu tờ khai khai bổ sung; các trường hợp hàng hóa xuất khẩu, nhập khẩu không phải khai thuế theo từng lần phát sinh; ủy nhiệm thu phí hải quan, lệ phí hàng hóa, phương tiện quá cảnh.

Thông tư về thuế xuất nhập khẩu rất đa dạng, đi vào đặc thù từng loại mặt hàng, vì vậy bạn đọc cần tìm hiểu kỹ về chính sách thuế của mặt hàng bạn đọc cần xuất nhập khẩu.

3. Đặc điểm của thuế xuất nhập khẩu là gì?

Có thể kể đến 3 đặc điểm nổi bật, đáng lưu ý của thuế xuất nhập khẩu như sau:

Thuế xuất nhập khẩu bản chất là loại thuế gián thu, thuế này đánh vào hàng hoá xuất khẩu, nhập khẩu.

Thuế xuất nhập khẩu gắn liền với hoạt động ngoại thương.

Thuế xuất nhập khẩu chịu ảnh hưởng trực tiếp của các yếu tố quốc tế.

Vậy thuế gián thu là gì?

Thuế gián thu là thuế thu đối với người tiêu dùng thông qua việc nộp thuế của người sản

xuất, kinh doanh. Thuế gián thu là loại thuế không trực tiếp đánh vào thu nhập và tài sản

của người nộp thuế mà đánh một cách gián tiếp thông qua giá cả hàng hóa và dịch vụ.

4. Mục đích, vai trò của thuế xuất nhập khẩu

Việc thu thuế xuất nhập khẩu đều có mục đích góp phần vào sự phát triển kinh tế & cũng thể hiện được các vai trò của thuế xuất nhập khẩu như:

Đảm bảo số thu cho ngân sách nhà nước

Bảo hộ sản xuất trong nước.

Kiểm soát hoạt động ngoại thương.

Góp phần khuyến khích xuất khẩu và thu hút đầu tư trực tiếp từ nước ngoài.

Nguồn thuế xuất nhập khẩu giúp nhà nước cân bằng cán cân thanh toán quốc tế.

5. Các loại thuế trong xuất nhập khẩu

Tùy từng mặt hàng khi xuất nhập khẩu sẽ phải nộp nhiều khoản thuế khác nhau, dưới đây là tất cả các loại thuế trong xuất nhập khẩu hàng hóa:

5.1. Thuế xuất khẩu, thuế nhập khẩu

Thông thường đa số các mặt hàng đều bị đánh thuế nhập khẩu, đối với hàng xuất khẩu ít khi bị đánh thuế bởi chính sách của nhà nước luôn khuyến khích hoạt động xuất khẩu. Với các mặt hàng không được khuyến khích xuất khẩu như: tài nguyên, khoáng sản của quốc gia sẽ bị tính thuế xuất khẩu.

5.2. Thuế tiêu thụ đặc biệt

Thuế tiêu thụ đặc biệt là loại thuế gián thu, đánh vào một số loại hàng hóa, dịch vụ mang tính chất xa xỉ nhằm điều tiết việc sản xuất, nhập khẩu và tiêu dùng xã hội. Đồng thời điều tiết mạnh thu nhập của người tiêu dùng. Góp phần tăng thu cho Ngân sách Nhà nước, tăng cường quản lý sản xuất kinh doanh đối với những hàng hóa, dịch vụ chịu thuế.

Thuế này do các cơ sở trực tiếp sản xuất ra hang hoá đó nộp nhưng người tiêu dùng là người chịu thuế vì thuế được cộng vào giá bán.

Hàng hóa chịu thuế tiêu thụ đặc biệt

- Thuốc lá điếu, xì gà và chế phẩm khác từ cây thuốc lá dùng để hút, hít, nhai, ngửi, ngậm;

- Rượu;

- Bia;

……….

5.3. Thuế tự vệ/ chống bán phá giá

Thuế chống bán phá giá là thuế nhập khẩu bổ sung được áp dụng trong trường hợp hàng hóa bán phá giá nhập khẩu vào Việt Nam gây ra hoặc đe dọa gây ra thiệt hại đáng kể cho ngành sản xuất trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước

Điều kiện áp dụng:

- Hàng hóa nhập khẩu bán phá giá tại Việt Nam và biên độ bán phá giá phải được xác định cụ thể;

- Việc bán phá giá hàng hóa là nguyên nhân gây ra hoặc đe dọa gây ra thiệt hại đáng kể cho ngành sản xuất trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước

Thuế tự vệ là thuế nhập khẩu bổ sung được áp dụng trong trường hợp nhập khẩu hàng hóa quá mức vào Việt Nam gây thiệt hại nghiêm trọng hoặc đe dọa gây ra thiệt hại nghiêm trọng cho ngành sản xuất trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước.

Điều kiện áp dụng:

- Khối lượng, số lượng hoặc trị giá hàng hóa nhập khẩu gia tăng đột biến một cách tuyệt đối hoặc tương đối so với khối lượng, số lượng hoặc trị giá của hàng hóa tương tự hoặc hàng hóa cạnh tranh trực tiếp được sản xuất trong nước;

- Việc gia tăng khối lượng, số lượng hoặc trị giá hàng hóa nhập khẩu gây ra hoặc đe dọa gây ra thiệt hại nghiêm trọng cho ngành sản xuất hàng hóa tương tự hoặc hàng hóa cạnh tranh trực tiếp trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước.

5.4. Thuế bảo vệ môi trường (Thuế BVMT)

Thuế bảo vệ môi trường là loại thuế gián thu, thu vào sản phẩm, hàng hóa (sau đây gọi

chung là hàng hóa) khi sử dụng gây tác động xấu đến môi trường.

Mức thuế tuyệt đối là mức thuế được quy định bằng số tiền tính trên một đơn vị hàng hóa chịu thuế.

* Đối tượng chịu thuế (Theo điều 3 Luật thuế BVMT)

- Xăng, dầu, mỡ nhờn

- Than đá,

- Dung dịch hydro-chloro-fluoro-carbon (HCFC).

- Túi ni lông thuộc diện chịu thuế.

- Thuốc diệt cỏ thuộc loại hạn chế sử dụng.

- Thuốc trừ mối thuộc loại hạn chế sử dụng.

- Thuốc bảo quản lâm sản thuộc loại hạn chế sử dụng.

- Thuốc khử trùng kho thuộc loại hạn chế sử dụng.

- Trường hợp xét thấy cần thiết phải bổ sung đối tượng chịu thuế khác cho phù hợp với từng thời kỳ thì Ủy ban thường vụ Quốc hội xem xét, quy định.

5.5. Thuế Giá trị gia tăng

Thuế giá trị gia tăng là thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình sản xuất, lưu thông đến tiêu dùng

Đối tượng chịu thuế

Đối tượng chịu thuế giá trị gia tăng (GTGT) là hàng hoá, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam (bao gồm cả hàng hóa, dịch vụ mua của tổ chức, cá nhân ở nước ngoài)

6. Đối tượng chịu thuế xuất nhập khẩu

Đối tượng chịu thuế xuất nhập khẩu bao gồm:

• Hàng hóa xuất, nhập khẩu của các tổ chức kinh tế Việt Nam thuộc các thành phần kinh tế được phép trao đổi, mua, bán, vay nợ với nước ngoài.

• Hàng hóa xuất, nhập khẩu của các tổ chức kinh tế nước ngoài, các hình thức đầu tư nước ngoài tại Việt Nam.

• Hàng hóa được phép xuất khẩu vào khu chế xuất tại Việt Nam và doanh nghiệp trong khu chế xuất được phép nhập khẩu vào thị trường Việt Nam.

• Hàng hóa xuất, nhập khẩu để làm hàng mẫu, quảng cáo, dự hội chợ triển lãm, viện trợ hoàn lại và không hoàn lại.

• Hàng hóa hoặc quà biếu, tặng, tài sản di chuyển vượt tiêu chuẩn hành lý được miễn thuế.

Một số trường hợp hàng hóa thuộc đối tượng không chịu thuế doanh nghiệp cần lưu ý:

Khu phi thuế quan

Khu phi thuế quan là khu vực địa lý có ranh giới xác định, được ngăn cách với lãnh thổ bên ngoài bằng hàng rào cứng, có cổng và cửa ra vào bảo đảm điều kiện cho sự kiểm soát của cơ quan Hải quan và các cơ quan chức năng có liên quan, có cơ quan Hải quan giám sát, kiểm tra hàng hóa và phương tiện ra vào khu.

Ưu đãi khu phi thuế quan

Ưu đãi thuế xuất khẩu – nhập khẩu Căn cứ điểm c khoản 4 Điều 2 Luật Thuế xuất khẩu, Thuế nhập khẩu 2016, Hàng hóa xuất khẩu từ khu phi thuế quan ra nước ngoài; hàng hóa nhập khẩu từ nước ngoài vào khu phi thuế quan và chỉ sử dụng trong khu phi thuế quan; hàng hóa chuyển từ khu phi thuế quan này sang khu phi thuế quan khác thì không phải là đối tượng chịu thuế.

Khu chế xuất là gì?

Khu chế xuất là khu công nghiệp tập trung chuyên sản xuất hàng xuất khẩu, thực hiện các dịch vụ cho sản xuất hàng xuất khẩu và hoạt động xuất khẩu, có ranh giới địa lí xác định, do Chính phủ thành lập hoặc cho phép thành lập.

Kho ngoại quan là gì?

Theo khoản 10 Điều 4 Luật Hải quan 2014, kho ngoại quan là khu vực kho, bãi lưu giữ hàng hóa đã làm thủ tục hải quan được gửi để chờ xuất khẩu; hàng hóa từ nước ngoài đưa vào gửi để chờ xuất khẩu ra nước ngoài hoặc nhập khẩu vào Việt Nam.

7. Đối tượng không chịu thuế xuất nhập khẩu

Hàng hóa vận chuyển quá cảnh hoặc chuyển khẩu qua cửa khẩu Việt Nam.

Hàng hóa viện trợ nhân đạo hoặc viện trợ không hoàn lại của các chính phủ, tổ chức liên hợp quốc, tổ chức liên chính phủ, tổ chức quốc tế, phi chính phủ…. cho Việt Nam và ngược lại.

Hàng hóa từ khu phi thuế quan xuất khẩu ra nước ngoài và ngược lại nhưng chỉ sử dụng trong khu phi thuế quan đó hoặc từ khu phi thuế quan này qua khu phi thuế quan khác.

Hàng hóa là phần dầu khí thuộc thuế tài nguyên của nhà nước phi xuất khẩu.

8. Các trường hợp miễn thuế xuất nhập khẩu

Trường hợp 1: Hàng tạm nhập tái xuất và ngược lại để tham dự hội chợ, triển lãm, giới thiệu sản phẩm, máy móc, thiết bị dụng cụ nghề nghiệp phục vụ công việc trong thời hạn nhất định. Vậy tạm nhập tái xuất là gì?

Tạm nhập tái xuất là Việc hàng hoá được đưa từ nước ngoài hoặc từ các khu vực đặc biệt nằm trên lãnh thổ Việt Nam được coi là khu vực Hải quan riêng theo quy định của pháp luật vào Việt Nam, có làm thủ tục nhập khẩu vào Việt Nam và làm thủ tục xuất khẩu chính hàng hoá đó ra khỏi Việt Nam.

Trường hợp 2: Tài sản di chuyển của tổ chức, cá nhân Việt Nam hoặc nước ngoài mang vào Việt Nam, hoặc mang ra nước ngoài theo quy định.

Trường hợp 3: Hàng hóa nhập khẩu để gia công cho phía nước ngoài hoặc hàng hóa Việt Nam xuất khẩu ra nước ngoài gia công.

Cụ thể, gia công là hoạt động của bên nhận gia công thực hiện một công việc cụ thể để sản xuất một sản phẩm theo yêu cầu của bên đặt gia công dựa trên hợp đồng của hai bên về yêu cầu đối với hàng gia công thời gian gia công và tiền công gia công cho hoạt động gia công.

Trường hợp 4: Giống cây trồng, vật nuôi được phép nhập khẩu để thực hiện dự án đầu tư lĩnh vực nông, lâm, ngư nghiệp.

9. Cách tính thuế xuất nhập khẩu

Việc tính thuế xuất nhập khẩu cần dựa trên căn cứ tính thuế hay còn gọi là những thông tin cần có trước khi tính thuế xuất nhập khẩu.

Căn cứ tính thuế nhập khẩu

- Số lượng từng mặt hàng thực tế xuất khẩu, nhập khẩu ghi trong tờ khai hải quan.

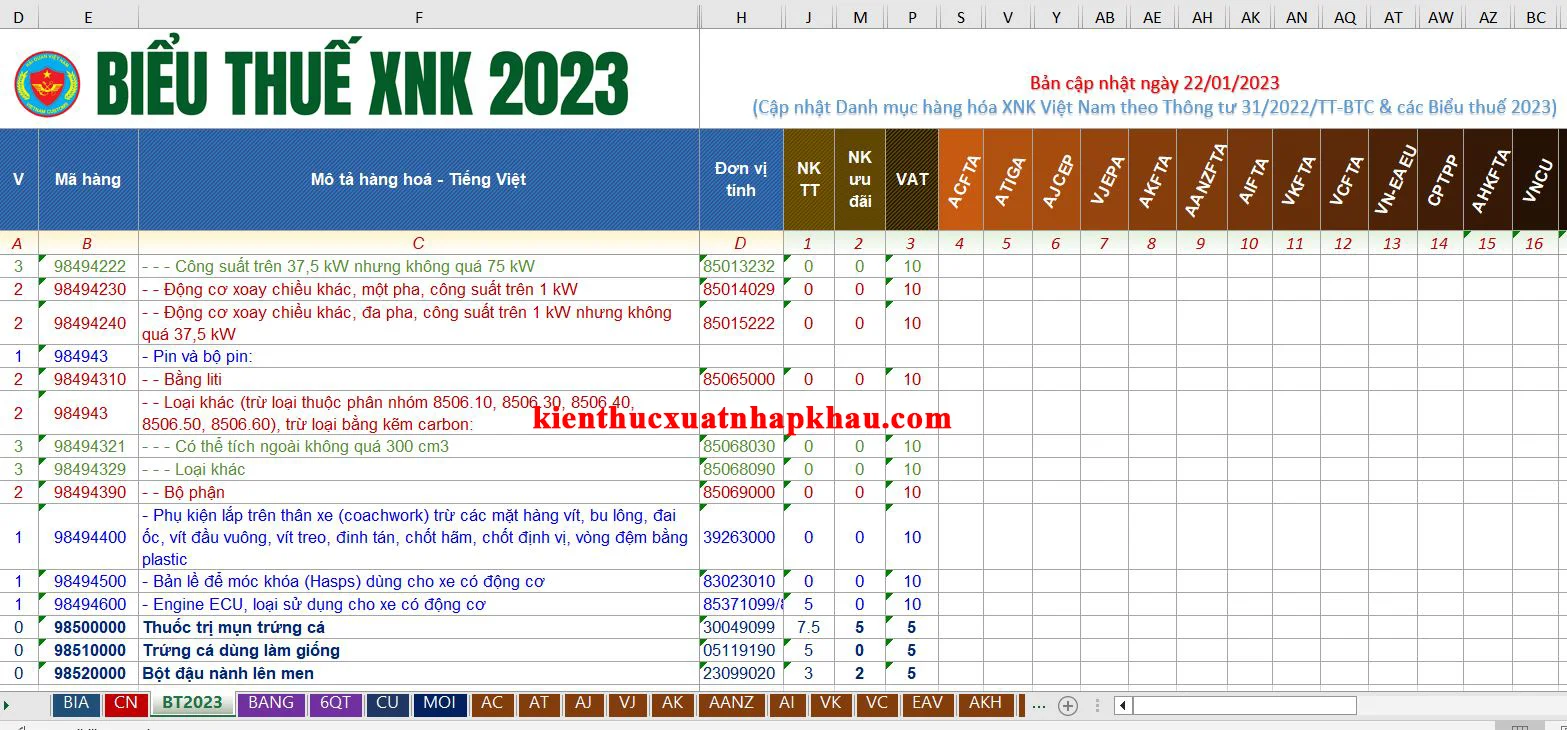

- Giá tính thuế từng mặt hàng.

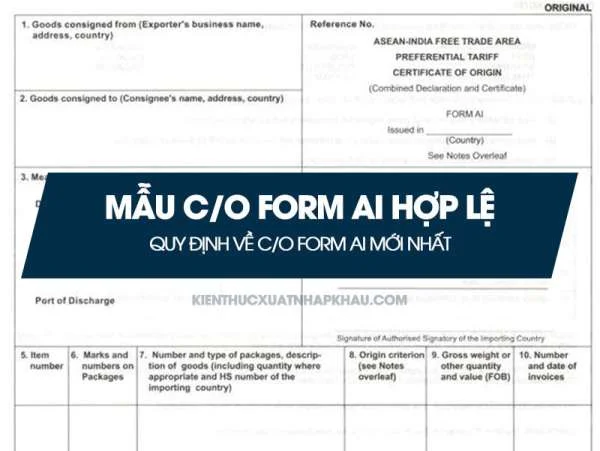

- Thuế suất từng mặt hàng: mức thuế xuất của từng mặt hàng được quy định cụ thể trong biểu thuế xuất nhập khẩu, sau khi xác định được HS code của hàng, doanh nghiệp tra cứu mã HS code đó tương ứng với mức thuế suất bao nhiêu % và trường hợp nếu có Giấy chứng nhận xuất xứ hàng hóa (℅) hợp lệ thì mức thuế suất là bao nhiêu %.

- Tỷ giá tính thuế.

- Đồng tiền nộp thuế.

Giá tính thuế nhập khẩu

- Giá tính thuế đối với hàng hóa nhập khẩu là giá thực tế phải trả đến cửa khẩu nhập đầu tiên - giá CIF;

- Thường được xác định bằng cách áp dụng theo thứ tự 3 phương pháp tính thuế và dừng lại ở phương pháp xác định được giá tính thuế.

+ Phương pháp 1: Theo trị giá giao dịch

+ Phương pháp 2: Theo giá trị giao dịch của hàng hóa nhập khẩu giống hệt.

+ Phương pháp 3: Theo giá trị giao dịch của hàng hóa nhập khẩu tương tự.

Doanh nghiệp cần lưu ý khi xác định trị giá tính thuế XNK:

• Ðối với hàng hoá XNK, nếu có hợp đồng mua bán và có đủ các chứng từ hợp lệ, đủ điều kiện để xác định giá tính thuế thì giá tính thuế được xác định theo hợp đồng.

• Trong trường hợp hàng hoá XNK theo phương thức khác hoặc giá ghi trên hợp đồng quá thấp so với giá mua bán tối thiểu thực tế tại cửa khẩu, thì giá tính thuế áp dụng theo biểu giá do Chính phủ quy định.

• Giá tính thuế tính bằng đồng Việt Nam. Ngoại tệ được quy đổi ra đồng Việt Nam theo tỷ giá mua vào do Ngân hàng nhà nước công bố.

Công thức tính các loại thuế trong xuất nhập khẩu

Để tính thuế xuất nhập khẩu chính xác, cần tính thuế theo thứ tự như sau:

Các từ viết tắt trong công thức tính thuế:

TTGT: trị giá tính thuế

XK: xuất khẩu

NK: nhập khẩu

SL: số lượng

BVMT: Bảo vệ môi trường

TV/CBPG: Tự vệ/ chống bán phá giá

TÍNH THUẾ XUẤT KHẨU

Thuế XK = TGTT XK x Thuế suất

*TGTT = (Đơn giá x SL +/- các khoản điều chỉnh) x Tỷ Giá

*TGTT là trị giá tính đến cửa khẩu xuất đầu tiên (giá FOB)

TÍNH THUẾ NHẬP KHẨU

Thuế NK = TGTT NK x Thuế suất

*TGTT = ( Đơn giá x SL +/- các khoản điều chỉnh ) x Tỉ Giá

*TGTT là trị giá tính đến cửa khẩu nhập đầu tiên (giá CFR)

TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT

Thuế TTĐB = (TGTT NK + Thuế NK) x Thuế suất

TÍNH THUẾ TỰ VỆ/CHỐNG BÁN PHÁ GIÁ

Thuế TV/CBPG = (TGTT NK + Thuế NK + Thuế TTĐB) x Thuế suất

TÍNH THUẾ BẢO VỆ MÔI TRƯỜNG

Thuế BVMT = SL x Thuế suất

TÍNH THUẾ GTGT (VAT)

Thuế VAT = (TGTT NK + Thuế NK + Thuế TTĐB + Thuế TV + Thuế BVMT ) x Thuế suất

10. Bài tập tình huống thuế xuất nhập khẩu

Chi tiết về bài tập tính thuế được chúng tôi cập nhật trong bảng dưới đây:

| TỶ GIÁ: | 25759,24 | ||||||||||||

| STT | TÊN HÀNG | HS code | Xuất xứ | SL | Đơn vị tính | Đơn giá (EUR) | Tổng cộng | Tổng cộng (VND) | Trị giá tính thu | THUẾ | |||

| Thuế suất | THUẾ NK | % VAT | THUẾ VAT | ||||||||||

| 1 | Thiết bị nhà bếp hiệu SANGIORGIO IT WASH, hàng mới 100%, Máy giặt 8kg, số vòng quay 1200 vòng/phút, màu trắng, dòng SEMPLICE, mã hàng RW_0812_SEM_IM, công suất 2200W, 220-240V, hàng F.O.C | 84501190 | ITALY | 1 | PCE | 125,05 | 125,05 | 3.221.193 | 8.240.724 | 8,3% | 683.980 | 10% | 892.470,45 |

| 2 | Thiết bị nhà bếp hiệu SANGIORGIO IT WASH, hàng mới 100%, Máy sấy 9kg, dòng AMORE, màu trắng, mã hàng RD_09_AMO_IW, công suất 600W, điện áp 220-240V, hàng F.O.C | 84512100 | ITALY | 1 | PCE | 200,21 | 200,21 | 5.157.257 | 13.193.726 | 5% | 659.686 | 10% | 1.385.341,23 |

| 2 | 325,26 | 8.378.450,40 | 21.434.450 | 1.343.666 | 2.277.812 | ||||||||

| Cước O/F (A/F) | 13.056.000,00 | 3.621.478 | |||||||||||

| Tổng trị giá tính thuế nhập khẩu | 21.434.450,40 | ||||||||||||

| Tỷ lệ phân bổ | 2,558283379 | ||||||||||||

Mong rằng chia sẻ cụ thể về thuế xuất nhập khẩu là gì? cách tính thuế xuất nhập khẩu của kiến thức xuất nhập khẩu đã giúp bạn hiểu rõ hơn về các loại thuế trong xuất nhập khẩu.

Từ khóa liên quan: thuế xuất nhập khẩu là gì biểu thuế xuất nhập khẩu đối tượng không chịu thuế xuất nhập khẩu cách tính thuế xuất nhập khẩu tính thuế xuất nhập khẩu công thức tính thuế xuất nhập khẩu bài tập tình huống thuế xuất nhập khẩu đối tượng chịu thuế xuất nhập khẩu phương pháp tính thuế xuất nhập khẩu căn cứ tính thuế xuất nhập khẩu

>> Bài viết xem nhiều: Lộ trình học xuất nhập khẩu cho người chưa biết gì

>>>> Nên đọc thêm: Học Xuất Nhập Khẩu Ở Đâu Tốt Nhất Hà Nội Và TPHCM