Thanh Toán L/C Là Gì?

Thanh toán L/C là phương thức thanh toán quốc tế được sử dụng phổ biến nhất hiện nay bởi sự an toàn, chặt chẽ về bộ chứng từ, đảm bảo quyền lợi cho cả bên xuất khẩu & nhập khẩu. Nhưng để hiểu rõ về "Thanh toán L/C là gì? Vai trò của của thanh toán L/C trong hoạt động xuất nhập khẩu như thế nào?" không phải là điều dễ dàng.

Vì vậy, bài viết dưới đây sẽ chia sẻ chi tiết về nội dung này để bạn hiểu rõ hơn về phương thức thanh toán L/C

>>>> Xem thêm: Tranh chấp hợp đồng mua bán hàng hóa quốc tế

1. Thanh toán quốc tế (International payment) là gì?

Thanh toán quốc tế là thanh toán giữa các bên tham gia hợp đồng mua bán hàng hoá quốc tế hoặc hợp đồng dịch vụ có yếu tố nước ngoài.

Trong hoạt động xuất nhập khẩu, Thanh toán quốc tế là kết quả của hợp đồng mua bán, do đó ta có thể hiểu: Phương thức thanh toán quốc tế trong xuất nhập khẩu là toàn bộ quá trình, điều kiện qui định để người mua trả tiền và nhận hàng, còn người bán thì giao hàng và nhận tiền theo hợp đồng ngoại thương thông qua hệ thống ngân hàng phục vụ ở mỗi quốc gia

Khi đàm phán về các phương thức thanh toán quốc tế, các bên đều luôn có mong muốn lựa chọn phương thức thanh toán có lợi nhất cho mình vì thanh toán là quyền lợi và nghĩa vụ cơ bản của hai bên mua (nhập khẩu) và bên bán (xuất khẩu) trong hoạt động mua bán hàng hóa quốc tế.

Vì vậy, có nhiều phương thức thanh toán quốc tế khác nhau, hai bên sẽ thỏa thuận và lựa chọn phương thức thanh toán phù hợp. Trong đó, thanh toán L/C được sử dụng nhiều nhất trong các giao dịch thương mại quốc tế. Vậy thanh toán L/C là gì?

»»»» Review Khóa Học Xuất Nhập Khẩu Ở Đâu Tốt Nhất

2. Phương thức thanh toán L/C là gì?

L/C là viết tắt của từ Letter of Credit, hay còn gọi là thư tín dụng chứng từ. Thư tín dụng là thư mà người nhập khẩu yêu cầu ngân hàng phát hành, cam kết với người bán về việc thanh toán một khoản tiền nhất định, trong một khoảng thời gian nhất định, nếu người bán xuất trình được một bộ chứng từ hợp lệ, đúng theo quy định trong thư tín dụng.

Phân loại L/C

L/C có rất nhiều loại khác nhau, gồm các loại sau:

- L/C có thể hủy ngang (Revocable L/C)

- L/C không thể hủy ngang (Irrevocable L/C)

- L/C có xác nhận (Confirmed L/C)

- L/C chuyển nhượng (Transferable L/C)

- L/C giáp lưng (Back to Back L/C)

- L/C tuần hoàn (Revolving Letter of Credit)

- L/C dự phòng (Standby Letter of Credit)

- L/C đối ứng (Reciprocal L/C)

- L/C có điều khoản đỏ (Red Clause L/C)

Thông thường, 4 loại thư tín dụng phổ biến nhất là:

- L/C không thể hủy ngang (Irrevocable L/C): sau khi đã được mở L/C thì việc sữa đổi, bổ sung, huỷ bỏ chỉ được ngân hàng tiến hành theo thỏa thuận của tất cả các bên có liên quan.

- L/C có thể hủy ngang (Revocable L/C): sau khi đã được mở L/C thì việc bổ sung, sửa chữa, huỷ bỏ có thể thực hiện một cách đơn phương.

- L/C có xác nhận (Confirmed L/C): là loại thư tín dụng không thể hủy bỏ. Việc thanh toán thực hiện thông qua một ngân hàng khác xác nhận trả tiền theo yêu cầu của ngân hàng phát hành.

- L/C chuyển nhượng (Transferable L/C): Là loại thư tín dụng không thể huỷ bỏ. Trong đó quy định: quyền của người hưởng lợi thứ nhất có thể yêu cầu ngân hàng phát hành chuyển nhượng toàn bộ hay một phần quyền thực hiện L/C cho một hay nhiều người khác.

Xem thêm: Xuất Khẩu Tại Chỗ Là Gì?

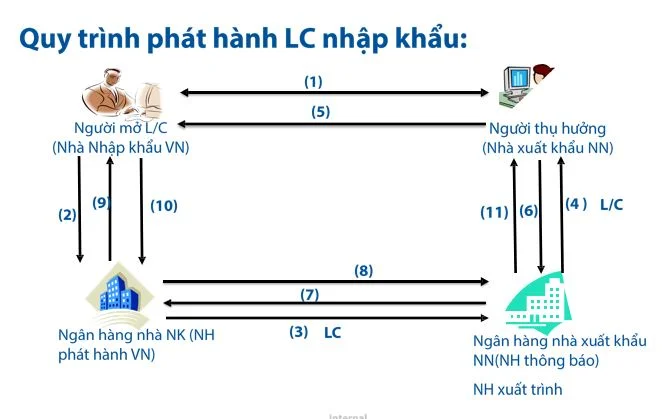

3. Quy trình thanh toán L/C

(1). Ký kết hợp đồng mua bán. (Sales Contract)

(2). Nhà nhập khẩu làm giấy đề nghị mở L/C và nộp vào ngân hàng các giấy tờ cần thiết. Thực hiện ký quỹ (nếu có) theo yêu cầu để ngân hàng phát hành L/C cho người xuất khẩu.(3). Ngân hàng phát hành L/C theo yêu cầu của giấy đề nghị mở L/C. Chuyển tới ngân hàng đại lý của mình tại nước xuất khẩu.

(4). Ngân hàng thông báo chuyển L/C gốc cho nhà xuất khẩu. Nhằm đánh giá khả năng thực hiện L/C của mình và đề nghị tu chỉnh. (Nếu có)

(5). Nhà xuất khẩu giao hàng theo đúng quy định của L/C và các văn bản tu chỉnh L/C (nếu có).

(6). Người xuất khẩu lập bộ chứng từ theo đúng quy định của L/C. Các văn bản tu chỉnh (nếu có) xuất trình cho ngân hàng đúng thời hạn quy định.

(7). Ngân hàng đại lý sau khi kiểm tra tính hợp lệ của bộ chứng từ, chuyển tới ngân hàng phát hành. (hoặc ngân hàng thanh toán).

(8). Ngân hàng phát hành thư tín dụng kiểm tra bộ chứng từ thanh toán L/C:

- Nếu không phù hợp với quy định của L/C thì từ chối thanh toán và gửi trả bộ chứng từ cho người xuất khẩu.

- Nếu phù hợp với quy định của L/C, tiến hành trả tiền hoặc chấp nhận hối phiếu. (Đối với thanh toán L/C trả chậm).

(9) Người xuất khẩu nhận được tiền

(10) Ngân hàng phát hành thư tín dụng trao bộ chứng từ cho nhà nhập khẩu và phát lệnh đòi tiền nhà nhập khẩu.

Sau đó nhà nhập khẩu kiểm tra bộ chứng từ. Nếu phù hợp với quy định của L/C thì đến ngân hàng làm thủ tục thanh toán, ngân hàng phát hành ký hậu bộ chứng từ để nhận hàng.

Tuy nhiên, nếu thấy không phù hợp với quy định của L/C thì nhà nhập khẩu có quyền từ chối thanh toán.

Xem thêm: Một số thuật ngữ cơ bản trong các báo giá dịch vụ từ hãng tàu hoặc công ty vận chuyển

4. Cách thức mở L/C

Các giấy tờ cần nộp khi đến Ngân hàng để mở L/C đối với từng loại L/C thì sẽ có những giấy tờ đi kèm sẽ khác nhau.Nhưng hồ sơ xin mở L/C của khách hàng mảng doanh nghiệp thường bao gồm những giấy tờ cụ thể sau:

Đơn yêu cầu mở L/C.

Quyết định thành lập doanh nghiệp (đối với các doanh nghiệp giao dịch lần đầu).

Đăng ký kinh doanh (đối với doanh nghiệp giao dịch lần đầu).

Đăng ký mã số xuất nhập khẩu - nếu có (đối với doanh nghiệp giao dịch lần đầu).

Hợp đồng ngoại thương gốc (trường hợp ký hợp đồng qua FAX thì đơn vị phải ký và đóng dấu trên bản phôtô).

Hợp đồng nhập khẩu uỷ thác (nếu có).

Giấy phép nhập khẩu của Bộ Thương Mại (nếu mặt hàng nhập khẩu thuộc Danh mục quản lý quy định tại Quyết định điều hành xuất nhập khẩu hàng năm của Thủ tướng Chính Phủ).

Cam kết Thanh toán, Hợp đồng Tín dụng (trường hợp vay vốn), công văn phê duyệt cho mở L/C trả chậm của NHCTVN (trường hợp mở L/C trả chậm).

Hợp đồng mua bán ngoại tệ (nếu có).

Bản giải trình mở L/C do phòng Tín dụng của Chi nhánh lập được Giám đốc chi nhánh hoặc người được Giám đốc uỷ quyền phê duyệt (trường hợp ký quỹ dưới 100% trị giá L/C).

Tất cả các chứng từ trên đều phải xuất trình bản gốc và lưu lại Chi nhánh bản phôtô có đóng dấu treo của doanh nghiệp. Riêng các chứng từ sau sẽ phải lưu bản gốc:

Cam kết thanh toán.

Hợp đồng vay vốn.

Hợp đồng mua bán ngoại tệ.

Đơn xin mở L/C của khách hàng.

Bản giải trình mở L/C.

Như vậy, chúng ta thấy rằng để làm thủ tục thanh toán L/C khá phức tạp, đỏi hỏi người làm thanh toán L/C có kiến thức rất chắc chắn về thanh toán quốc tế, cẩn thận, tỉ mỉ khi làm bộ chứng từ thanh toán L/C. Do đó, cần có nghiệp vụ thanh toán quốc tế vững vàng và có kinh nghiệm sẽ là lợi thế.

Do đó, học thêm nghiệp vụ thanh toán quốc tế chuyên sâu là rất cần thiết để có thể làm chuyên viên thanh toán quốc tế ở ngân hàng và làm ở bộ phận thanh toán quốc tế của doanh nghiệp xuất nhập khẩu.

Bạn có thể xem thêm bài viết: Khóa học thanh toán quốc tế chuyên sâu

Kiến thức xuất nhập khẩu hy vọng những thông tin này sẽ hữu ích với bạn!

Nếu bạn còn thắc mắc về nghiệp vụ xuất nhập khẩu và muốn học khóa học xuất nhập khẩu thực tế, cần tư vấn về tìm địa chỉ học xuất nhập khẩu ở đâu tốt nhất, hãy để lại bình luận bên dưới, chúng tôi rất sẵn lòng giải đáp.

Chúc bạn thành công!